Блог им. Generation_Finance |⚡️ Доллар начинает новое наступление против Рубля. Цели - 65 и 70. ⚡️

- 16 сентября 2022, 15:49

- |

Всех с пятницей, Коллеги!

Появлась свежая идея по #USDRUB

Доллар атакует трендовую линию от ключевых объемов — в случае пробития и закрепления — открываются цели на 61.5, 63.3 и 65.0.

P.S. Также сегодня была снижена учетная ставка по Рублю:

РОССИЯ — СТАВКА ЦБ РФ = 7.5% ( ПРОГНОЗ 7.5% / ПРЕД 8%)

Денежно-кредитные условия продолжили смягчаться и, по оценкам Банка России, стали в целом нейтральными.

Плюс начинают набираться объемы в новый декабрьский фьючерсный контракт.

Остальные идеи в нашем Телеграм канале:

https://t.me/generationFin

( Читать дальше )

- комментировать

- 1.7К

- Комментарии ( 16 )

Блог им. Generation_Finance |Курс доллара достиг дна? Перспективы рубля на май-июнь 2022 года.

- 15 апреля 2022, 18:06

- |

Приветствую, Коллеги!

Сегодня писал обзорную статью для журнала Давыдов.индекс о перспективах нашего Рубля:

https://davydov.in/economics/oleg-kalmanovich-sankt-peterburg-eskalaciya-geopoliticheskoj-napryazhennosti-pozvolit-dollaru-bystro-otygrat-tekushhie-poteri-protiv-rublya/

И вот, что из этого получилось:

В нашем предыдущем обзоре мы разбирали перспективы по рублю, выделив ключевые цели продаж — 80 и 77. Однако российская валюта сумела превзойти эти ожидания и в моменте, а именно 8 апреля, практически коснулась отметки 70 рублей за доллар. Это произошло на срабатывании стоповых ордеров покупателей, рынок за день «проскользил» более чем на 5 рублей. Но тут же цену обратно выкупили, вернув ее к предыдущей зоне накопления близ 80-й фигуры. Технически пара доллар-рубль просто вернулась к скоплению фьючерсных объемов рынка, откуда произошел крайний «поход на Юг», падение котировок.

( Читать дальше )

Блог им. Generation_Finance |Экстренное заседание ФРС: ждать ли обвала фондовых рынков? Что пишут американские СМИ + данные CME group

- 14 февраля 2022, 22:13

- |

Доброго времени суток, всем участникам Смарта!

На фин. рынках вот уже несколько дней муссируется вопрос об экстренном заседании ФРС, которое происходит здесь и сейчас (в 19-00 по Мск.)

Судя по тому, что волатильность на рынке осталась в рамках дневного ATR и никаких «вертолетов» в данный момент мы не наблюдаем — ставку, «не отходя от кассы» трогать не стали (до этого высказывались предположение аналитиков, что ставку могут поднять между штатными заседаниями прямо сегодня).

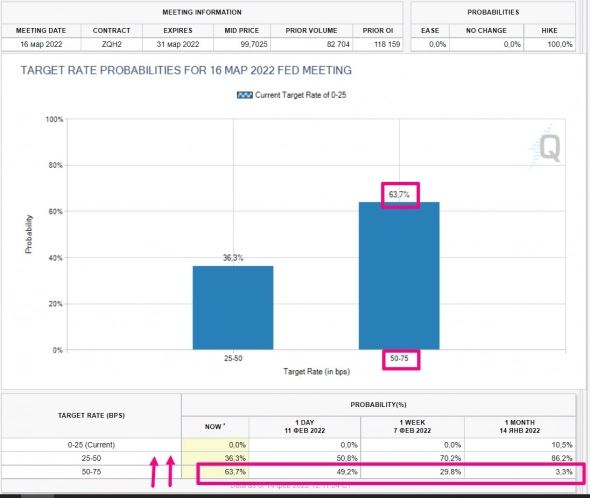

Однако, если обратить внимание на расклады позиций консервативного и ястребиного лагерей ФРС на сайте CME group:

то позиции последнего — тех, кто ратует за более существенное повышение процентной ставки в марте, значительно окрепли за последнее время.

Если еще месяц назад в такой сценарий «верили» всего 3,3% респондентов, то сейчас за него голосуют уже больше половины — 63,7%.

Главным триггером этого роста стали более высокие цифры потребительских цен Штатов, обнародованные в прошлый четверг (0,6% за крайний месяц против планируемых 0,5%). Инфляция продолжает расти, не смотря на то, что печатный станок уже переведен на «режим энергосбережения» еще в декабре прошлого года. Некоторые председатели ЦБ США (особенно «закоренелые ястребы», такие как Джеймс Буллард из ФРБ Сент-Луиса) стали призывать к более резкому «ответу» инфляционному челленджу (вызову). Пару дней назад он заявил, что ждет к 1 июлю роста ставки аж на 1% (видимо, внимательно следит за нашим ЦБ РФ и госпожой Набиуллиной).

( Читать дальше )

Блог им. Generation_Finance |Перспективы рубля на фоне санкций, нефтяных войн и ближайшего заседания ФРС. Что сегодня расскажет старина Джо Байден по видеосвязи?

- 07 декабря 2021, 20:18

- |

Доброго вечера, Друзья и Коллеги.

Сегодня утром разбудили звонком из Кремля — попросили проанализировать перспективы рубля перед тем, как выйти на связь с Американским Джо :)

Встречайте авторскую статью о нашем «всё»:

https://davydov.in/economics/oleg-kalmanovich-sankt-peterburg-isxod-onlajn-peregovorov-rossijskogo-i-amerikanskogo-prezidentov-mozhet-napryamuyu-povliyat-na-rubl/

После небольшого затишья на фоне развития ситуации с коронавирусом в СМИ возобновились информационные вбросы о новых американских санкциях из-за потенциального нападения России на Украину. Перед предстоящей встречей американского президента Джо Байдена с российским коллегой Владимиром Путиным стоит проанализировать, как «дамоклов меч США» может повлиять на курс нашей национальной валюты.

Для начала совершим небольшой экскурс в нефтяной сектор, поскольку черное золото по-прежнему является основным триггером движения курса российского рубля. Начиная с конца октября, когда пошли разговоры о распечатывании стратегических запасов Штатов, котировки энергоносителей стремительно двинулись на юг — в сторону ключевого психологического уровня 65 долларов за баррель (марки Brent). Встретив на данном рубеже серьезный отпор со стороны покупателей, петролеум пытается построить новый виток восходящего движения, основной ближайшей целью которого является уровень 77,5. Также поддержку нефтяным котировкам оказала новость о том, что в прошлые выходные Саудовская Аравия повысила январские экспортные цены на нефть для потребителей из Азии и США. Однако даже на этом фоне рубль продолжает сдавать позиции против гринбека. Начинает все больше сказываться негативный геополитический фон из-за потенциального введения американских санкций. Как следствие — серьезный отток инвестиционного капитала с отечественного рынка.

( Читать дальше )

Блог им. Generation_Finance |Разбираем новости недели: ФРС готова ужесточить монетарную политику уже в сентябре? Плюс мысли вслух по евро, доллару, рублю, золоту и нефти.

- 17 августа 2021, 16:22

- |

Приветствуем, акул и акулят финансовых рынков и просто хороших людей! :)

Всех с Нас — с наступившим Днем Трейдера! Пусть капиталы множатся, а нервы не будоражатся!

Ну, что — наливаем себе в кружку вкусного ароматного кофе и начинаем наш еженедельный обзор финансовых рынков! ☕

Друзья, рады будем Вас увидеть в нашем телеграм канале -

🔵«Бесплатная подписка»🔵

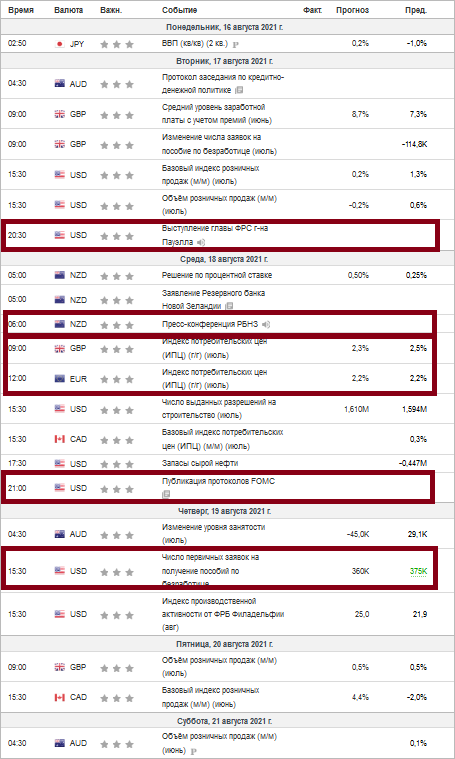

Экономический календарь на неделю

( Читать дальше )

Блог им. Generation_Finance |Сможем ли по ₽ублю дойти до 70? Плюс обсудим, как поживают еврик , фунт и золотой телец на этой неделе.

- 07 июня 2021, 16:52

- |

Только что были успешно завершены понедельничный Валютный мониторинг и скрининг — проанализировал двух валютных мажорчиков — госпожу Евро и господина Фунта, плюс съездил на выходных на золотые прииски — понаблюдать, как там поживает телец XAU, ну и в завершении — наш дорогой и горячо любимый деревянный червонец:

Вот что из этого вышло:

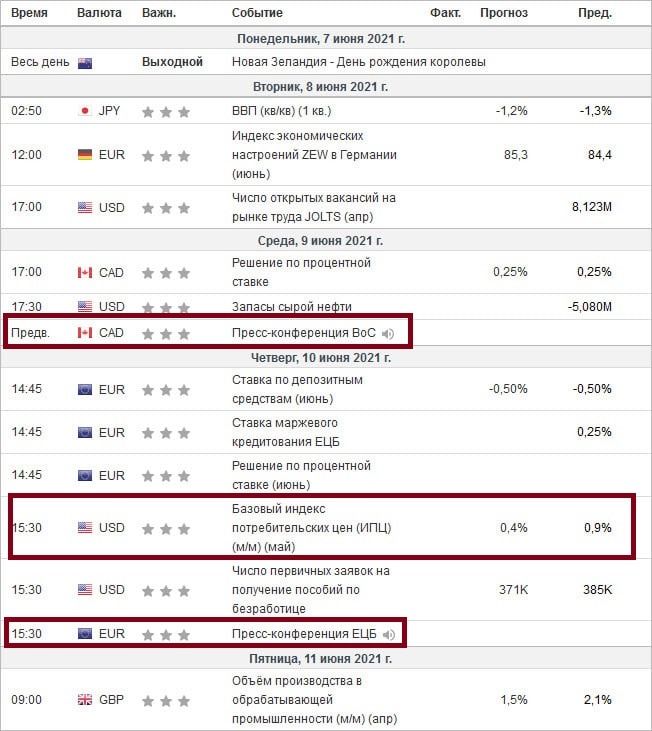

Экономический календарь на неделю

( Читать дальше )

Блог им. Generation_Finance |Мы полностью отказываемся от доллара? Смена валютного ориентира — российский экспорт переходит «на европейские рельсы».

- 29 апреля 2021, 11:04

- |

Друзья, всем доброго дня!

Недавно писал заметку для журнала «Давыдов.индекс» об изменении валютного тренда Российского экспорта.

Подумал — может будет интересно моим Коллегам по Смартлабу:

ПЕРВОИСТОЧНИК:

https://www.spb-finance.com/post/смена-валютного-ориентира-российский-экспорт-переходит-на-европейские-рельсы

(Буду признателен, если на минутку загляните на наш сайт, прожать ЛАЙК по-братски и сестрински :) )

Обостренные отношения администрации американского президента Джо Байдена со своими российскими коллегами, взаимные пикировки двух мировых лидеров все сильнее отдаляют позиции Вашингтона и Москвы по многим ключевым вопросам. Не осталась в стороне и финансовая сфера. «Американские санкции» уже давно стало идиоматическим выражением, обобщающим американскую политику по отношению к России. Но рано или поздно любое воздействие получает ответную реакцию. В нашем случае ответом на американскую санкционирую риторику стал постепенный отказ от гринбека в денежных расчетах российского экспорта.

( Читать дальше )

Блог им. Generation_Finance |Как найти "справедливую" стоимость мировых валют или что такое "Индекс Гигабайта"

- 14 апреля 2021, 13:52

- |

Друзья, всем доброго дня и отличного настроения!

Недавно попросили проанализировать — на сколько текущие курсы мировых валют являются «справедливыми».

Для этого решил использовать так называемый «индекс Гигабайта» — современный аналог «индекса Бигмака».

И вот, что из этого получилось:

Вопрос, который давно мучает финансовых аналитиков — какой справедливый курс той или иной валюты по сравнению со своими конкурентами. Рыночный курс редко находится в равновесном состоянии или, как принято говорить, в паритете. Большую часть времени он пребывает в состоянии переоцененности или, наоборот, недооценен рынком. Чтобы понять истинную стоимость денег, а мерилом этой истинности является их покупательная способность, американцы в 1986 году явили миру «индекс бигмака». Индекс бигмака основан на теории паритета покупательной способности, по которой валютный курс должен уравнивать стоимость корзины товаров в разных странах (то есть отношение обменных валютных курсов), только вместо корзины берется один стандартный бургер, выпускаемый компанией «Макдональдс» повсеместно. Делается это для того, чтобы определить реальные обменные курсы валют различных государств.

( Читать дальше )

Блог им. Generation_Finance |Валютный коридор рублЯ: семьдесят семь - семьдесят двА ! (постучится ли кто снизу?)

- 22 февраля 2021, 16:46

- |

Наконец дошли руки и до валютной секции. Решил начать с нашего деревянно-золотого червонца.

Сейчас курс рубля двигается по принципу маятника, которого сумели хорошо раскачать (в начале 20 г.) и затем отпустили. «Почему маятника?» — спросите Вы.

Да, поскольку после первоначального самого мощного импульса последующие движения носят «затухающий» характер. Рынок абсорбирует фундаментальные данные, в попытке найти свои равновесную цену. На рынке такие колебание чаще всего принимают форму треугольника. «Сердцевина» данного прямоугольника 72-77 руб за гринбек.

Пока цена находится внутри коридора следует придерживаться тактики диапазонной торговли. Покупать от нижней границы (при наличии разворотной модели 123 или поглощения), продавать от верхней (условия те же). Если же пара сумеет порвать сдерживающие ее оковы и выбраться из заточения, то сверху пролегают цели на покупку около 80 руб/дол, а внизу, соответственно, на продажу - 69 руб/дол (это соответствует уровню 61.8 по Фибо от вершины). Единственное условия - обязательное закрепление/ретест цены НАД/ПОД торговым диапазоном (чтобы избежать входа на ложном пробое). Более подробно изображено на графике.

Фундаментальные факторы:

1) Следим за нефтяными котировками, в случае начала коррекционного движения по нефти вниз, у курса доллара появятся дополнительные висты для пробития верхней границы диапазона.

2) По индексу #RGBI (наши ОФЗ) желательно увидеть окончание текущей нисходящей коррекции, чтобы уже наш рубль мог постучаться в текущую поддержку — 72,5.

3) Потенциальные санкции по Северному потоку-2 новой администрации нового президента США. Политика, лезть в нее желания нет, но постращать наших рублевых быков это может, в случае усиления санкционной риторики.

( Читать дальше )

Блог им. Generation_Finance |Доллар не перестанет быть лидирующей резервной валютой, но часть позиций евро отвоевать вполне по силам

- 21 ноября 2020, 18:55

- |

На этой неделе попросили немного порассуждать о роли Евро в международных переводах-расчетах.

И вот, что из этого получилась (спойлер: доллару наступили на пятки и слегка помялись на них).

Первоисточник:

https://vk.com/wall-75313_4597

3 ноября состоялись выборы президента США. Победа Джо Байдена была достигнута с достаточно уверенным перевесом в более чем 70 голосов официальных выборщиков. Однако нынешний президент страны Дональд Трамп отказался признавать свое поражение и начал кампанию по выявлению нарушений со стороны демократов. Дело дошло до того, что действующий глава государства решил подать иск в Верховный суд США и добиться пересчета голосов в ряде ключевых штатов.

Пока господин Трамп официально не признает свое поражение, для Америки наступает смутная пора. Инвестиционная элита замерла в ожидании развязки данной эпопеи, заблаговременно начав переводить часть капитала в европейскую валюту. Для них период выборов — это всегда головная боль и стресс, именно в такие моменты происходит перенаправление потоков капитала в более спокойные регионы и валюты.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс